Inti pemfaktoran monetari, jika anda menggugurkan terminologi kompleks, adalah perkongsian manfaat dua pihak, salah satunya ialah bank atau organisasi komersil. Skim mudah berfungsi dengan prinsip: rakan kongsi menyimpulkan kontrak, dan bank memastikan aliran masuk wang dalam hal-hal tersebut apabila keuntungan langsung dari transaksi belum tiba.

Contents

Apakah pemfaktoran?

Pemfaktoran adalah perkhidmatan mudah yang membolehkan hubungan perniagaan wujud di dalam undang-undang. Bagi seseorang yang tidak memahami selok-belok operasi perbankan, bantuan tersebut tidak dapat difahami. Apakah tujuan pemfaktoran – kontrak pemulihan hutang mudah dan menguntungkan bagi penghutang termasuk:

- pinjaman bank tanpa cagaran;

- penilaian kesolvenan pelanggan;

- insurans risiko yang berkaitan dengan keengganan pembeli;

- penyelesaian akaun belum terima.

Kerjasama atas dasar pemfaktoran membolehkan syarikat yang mempunyai perolehan wang kecil untuk terus bertahan untuk masa yang lama, yang diperlukan untuk aktiviti perniagaan yang benar. Oleh itu, isu memastikan aktiviti pengeluaran atau firma diselesaikan dengan defisit dana peribadi syarikat itu sendiri.

Bagaimanakah kerja pemfaktoran?

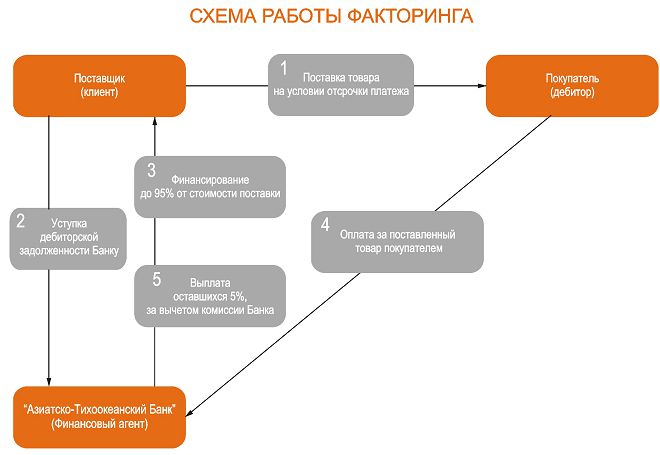

Inti pemfaktoran terletak pada kerja tiga kontraktor yang penuh. Jujukan masing-masing jelas ditakrifkan oleh terma kontrak:

- Syarikat (pemfaktoran) menyediakan perkhidmatan atau menjual barang kepada pelanggan.

- Syarikat itu menyediakan dokumen untuk pertimbangan bank yang membuktikan adanya hutang kepada penghutang.

- Bank membayar sebahagian besar hutang syarikat.

- Bank dan syarikat itu membuat kontrak di mana penghutang mengembalikan wang secara langsung kepada bank dengan faedah tambahan terakru.

Skim mudah memastikan pengeluaran atau penjualan barangan tanpa gangguan sehingga hutang dibayar dengan penuh. Oleh itu, sebuah syarikat yang mempunyai keseimbangan kewangan peribadi terhad, menyediakan proses pembangunannya dengan perbelanjaan dana yang diberikan kepadanya untuk pelupusan sementara oleh pihak kedua (bank).

Pemalsuan dan peleraian – perbezaan

Pemfaktoran dan forfaiting memberi tumpuan kepada keperluan pembeli. Skim ini, yang membolehkan anda membayar hutang penghutang, berfungsi tanpa kewajiban ikrar. Forfaiting melibatkan pembelian semula hutang dari pemberi pinjaman dan membayarnya. Perbezaan skim untuk menarik orang ketiga ialah pemfaktoran meninggalkan syarikat dengan hak untuk memadamkan hutang dengan cara yang mudah untuknya. Perbezaan utama antara cara bertentangan untuk memenuhi kewajipan hutang:

- kematangan hutang;

- anggaran risiko;

- konsesi dari bank;

- hakikat penghantaran.

Masa operasi (pemfaktoran terbalik) tidak melebihi 180 hari, tetapi syarat forfaiting ditentukan oleh tahun. Ciri utama pemfaktoran ialah bahagian hutang, selepas bayarannya (kira-kira 60% dari jumlah keseluruhan), akaun hutang dibekukan. Kadar faedah tidak meningkat, namun kemampuan syarikat untuk berkembang jauh lebih efektif dan stabil.

Bagaimana pemfaktoran berbeza daripada pinjaman?

Selalunya orang yang tidak menghadapi pemfaktoran sebelum ini, mengelirukan jenis pembiayaan dengan pinjaman. Sepenuhnya berbeza dalam struktur operasi kewangan benar-benar membantu perusahaan dengan hutang, tetapi mereka melakukannya dengan cara yang bertentangan. Perbezaan antara pemfaktoran dan kredit:

- Cara membayar hutang. Pinjaman yang diambil di bawah tanggungjawab perusahaan di bank dipadamkan secara langsung oleh peminjam, tetapi pembiayaan faktor dibentuk daripada penghutang.

- Kematangan hutang. Perhubungan kredit mempunyai istilah yang jelas dan tidak bergantung kepada pertumbuhan pendapatan syarikat. Pemfaktoran dalam situasi yang berbeza bergantung kepada pembayaran tertunda dalam masa nyata.

- Tarikh pembayaran faedah. Di bawah perjanjian pinjaman, penghutang membuat jumlah yang diperlukan tidak lewat dari beberapa bulan tertentu, tetapi wang untuk pemfaktoran dikreditkan pada tarikh pembayaran penghutang.

- Pelaksanaan kontrak. Untuk mendapatkan pinjaman, keperluan peribadi atau individu dokumentasi, yang boleh menjadi sangat sukar untuk dikumpulkan. Pemfaktoran menggunakan dokumen yang lebih mudah – invois atau cek.

- Faedah. Komisen untuk pemfaktoran dimasukkan sepenuhnya dalam harga kos, tetapi tidak ada faedah kredit.

- Perkhidmatan tambahan. Sebuah bank yang telah membuat perjanjian pinjaman untuk suatu perusahaan tidak menyediakan perkhidmatan yang tidak termasuk dalam pakej umum. Skim pengklasifikasian terbuka dan ditutup berkembang sebagaimana perlu.

Setiap jenis pinjaman bank yang berasingan mempunyai keunikan, kelebihan dan kekurangannya sendiri, tetapi untuk keadaan yang timbul dengan hutang besar perusahaan, pemfaktoran adalah alternatif utama bagi pinjaman yang tidak menguntungkan. Objektif pemfaktoran adalah jelas – untuk mempermudahkan masalah kewangan penghutang, tetapi tanpa kerugian bagi pemberi pinjaman (perusahaan kewangan).

Pemfaktoran – kebaikan dan keburukan

Pemfaktoran moden adalah cara sejagat untuk menangani hutang tanpa membahayakan pengeluaran semasa. Terma-terma pembayaran balik hutang oleh bank mungkin berbeza, dan manfaat dari transaksi tunai tersebut tidak selalu jelas. Setiap kontrak yang diselesaikan dengan organisasi perbankan mempunyai kelebihan dan kekurangan yang signifikan, yang harus diketahui terlebih dahulu.

Faedah Pemfaktoran

Kelebihan pemfaktoran, tersedia untuk setiap syarikat atau individu yang kaya, adalah untuk mewujudkan keadaan yang menggalakkan untuk pembayaran tunggakan. Di samping itu, perusahaan yang menggunakan pemfaktoran boleh keluar dari krisis atau masalah wang. Penyederhanaan kerja dengan penghutang adalah satu lagi yang tidak diragukan lagi dengan operasi yang sama.

Pemfaktoran – kontra

Kelemahan perkhidmatan muda, tetapi berkesan bank, termasuk syarat kontrak yang kompleks. Tarif yang tidak menguntungkan, dan kadar faedah yang tinggi secara harfiah “makan” pendapatan perusahaan daripada bekalan produk. Kelemahan pemfaktoran adalah dalam dokumentasi kompleks dan pelaporan ke bank. Operasi membayar balik pinjaman kepada penghutang tidak melibatkan transaksi sekali, dan jumlah pembayaran minimum mencapai 10.

Jenis pemfaktoran dan ciri-ciri mereka

Jenis pemfaktoran, yang membuktikan diri sebagai cara yang berkesan untuk membayar hutang tetap syarikat:

- operasi dibiayai;

- buka dan tutup pemfaktoran tanpa pembiayaan;

- operasi tunai untuk pembayaran hutang terbuka dan tertutup (pemfailan regresif);

- pemfaktoran balik dengan hak jalan keluar dan tanpa itu;

- operasi domestik dan antarabangsa.

Apabila membuat kesimpulan kontrak pemfaktoran (pemfaktoran terbuka dan tertutup), pembekal barangan yang lebih rendah daripada bank (institusi kewangan) hak untuk menerima akaun semasa dan membayarnya. Oleh itu, bank mengambil tanggungjawab sementara untuk membiayai pembangunan syarikat itu, mengenakan peratusan tertentu hutang masa depan yang memihak kepadanya.